type

status

date

slug

summary

tags

category

icon

password

MiniMax招股书:大模型市場正以前所未有的速度发展,并迅速重塑人类社会。全球大模型市场规模预计2030年将超过3,000亿美元。IDC预计,到2030年人工智能将累计为全球经济贡献19.9万亿美元,并主推2030年全球GDP增长3.5%。

招股书:MiniMax 主要产品

行业的"听诊器"

大模型到底是不是泡沫?AI到底有没有人用?能不能赚钱?

过去两年,关于这些问题的讨论从未停止,但说实话,大部分都是在"凭臆想侃大山"——媒体通稿满天飞,但货真价实的数据谁都没见过。

12.21号MiniMax递表港交所,我们可以从这份招股书来“管中窥豹”一下大模型公司。

对于观察大模型的投资人,这是一份比较有价值的材料,原因是 MiniMax 是"纯血"大模型公司——它不是字节、阿里这种大厂的附属品,也不是靠卖云服务、广告来补贴AI业务的"不务正业型"选手。它实打实地靠AI模型能力吃饭,商业化全靠大模型本身。

按照第三方机构的数据,MiniMax是全球基于模型收入排名第四的"pureplay"大模型公司,也是中国估值最高的AI独角兽之一。这意味着:它的每一项财务指标,都是大模型商业化最真实的水位线。

所以,瞎搞君试着来扒一扒这份招股书,不是为了评测MiniMax这家公司本身,而是想通过它的数据,来回答整个行业最核心的4个问题:

- 1. AI的"杀手级应用"到底是什么?

- 2. 大模型真的能赚钱了吗?

- 3. B端市场到底有没有起来?

- 4. 这门生意,普通人还能参与吗?

AI的"杀手级应用"?

2.1 一个反直觉的发现

如果在2024年问你,AI最大的应用场景是什么?你大概率会说:ChatGPT这样的生产力工具,帮人写代码、写文案、做PPT。

但MiniMax的财务数据告诉我们一个完全不同的故事:真正赚钱的,是"虚拟陪伴"。 看一组数据:

产品 | 2025年前9个月收入(万美元) | 收入占比 |

Talkie/星野(虚拟陪伴) | 1,875 | 35.1% |

海螺AI(视频生成) | 1,746 | 32.6% |

开放平台(B端API) | 1,542 | 28.9% |

MiniMax智能体 | 76 | 1.4% |

MiniMax语音 | 105 | 2.0% |

看到没?Talkie/星野这个"AI陪伴"产品,贡献了35%的收入,是收入最高的单品。而且,如果把C端原生产品(个人用户直接付费的产品)加在一起,占比高达71%。换句话说:7成收入来自C端个人用户,其中过半是在为"情绪价值"买单。

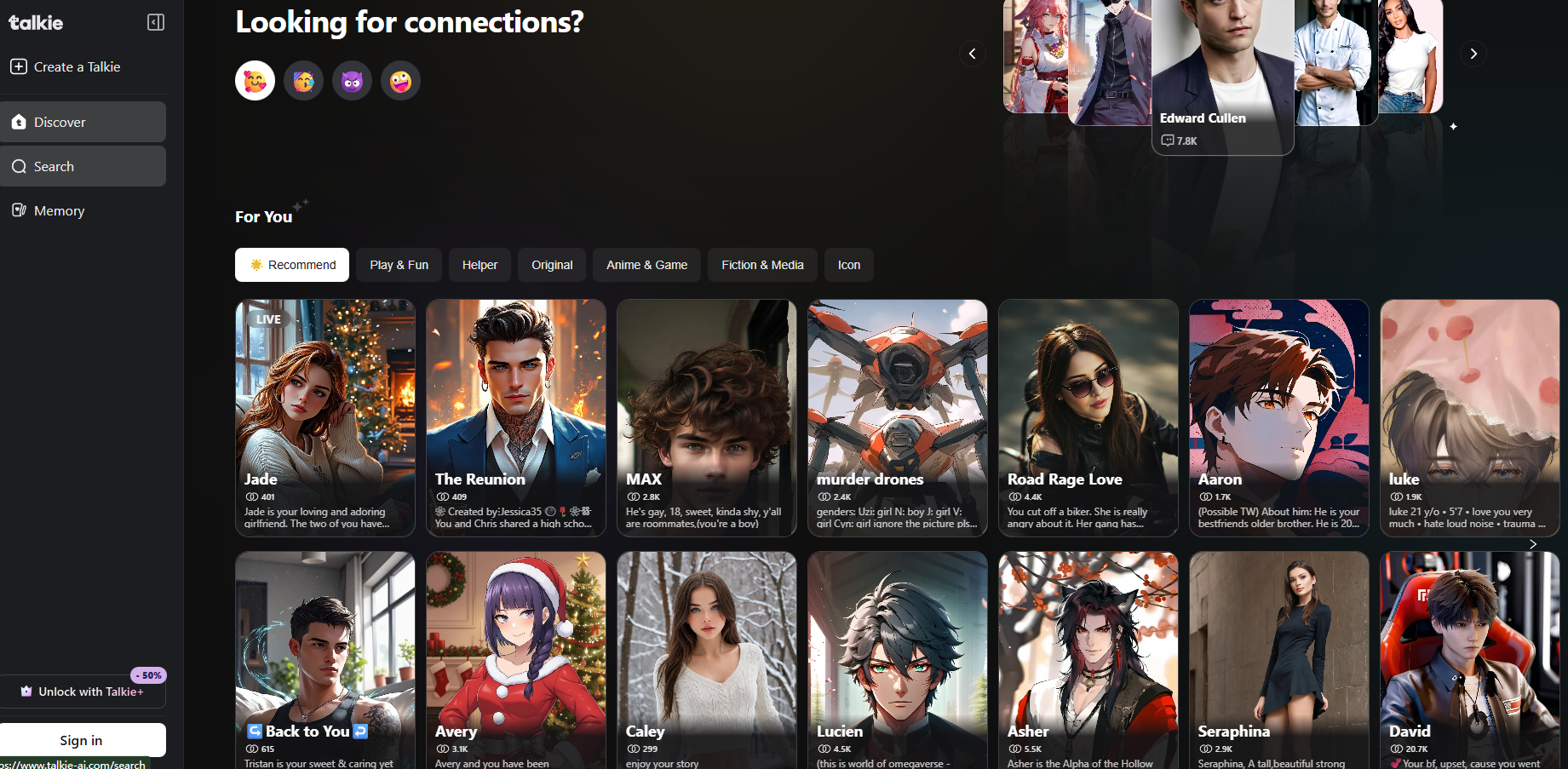

Talkie

先解释一下Talkie是什么。简单说,就是一个"AI聊天对象"平台。用户可以创建或选择AI角色,然后跟这些虚拟人物聊天、互动——可以是二次元老婆、虚拟男友、名人、游戏角色等等。

听起来很"宅"对不对?但数据不骗人:

- Talkie的MAU(月活用户)从2023年的314.4万,涨到了2025年的2762.2万

- 截至2025年9月,AI原生产品累计注册用户超过2.12亿

- 付费用户数从2023年的约12万,暴涨到2025年的177.16万

[占位符:Talkie MAU增长曲线图]

这说明虚拟陪伴的需求不是昙花一现,而是一个能够持续付费的真实市场。

为什么是"陪伴经济"

瞎搞君的理解是这样的:

第一,付费动力不同。

你让AI帮你写个文案,写完就完了,你可能觉得"也就那样"。但如果你每天跟一个AI角色聊天,产生了情感依赖,那种"断供"的痛苦是更强烈的——就像追更的连续剧突然没有了。所以,情感需求天然更容易转化为订阅付费。

第二,竞争环境不同。

生产力工具太卷了。写代码有Claude、cursor、antigravity、trae等,写文案有谷歌的Gemini和OpenAI的chatgpt……大家功能差不多,价格战打得飞起。但"陪伴"这个赛道,用户粘性更强——你不会轻易换一个"虚拟男友",即使隔壁有个更帅的。

第三,这可能反映了一个更深层的社会趋势。

日本的"虚拟恋人"产业证明了一件事:在某些社会环境下,人们对情感连接的需求是真实且持久的。当然,这里面有很复杂的社会学讨论,我就不展开了。但作为投资者,我们只需要知道:这个需求是真的,而且愿意付费。

现阶段,AI在C端的落地,泛娱乐(Character AI模式)比搜索/办公(Perplexity模式)跑得更快、变现更直接。 这不是说生产力工具没有未来,而是说:在大模型还没有强到可以"替代人"之前,"陪伴人"可能是更容易赚到钱的路径。

商业模式"拐点"已现

3.1 最让人震惊的数据

如果只看一张图就能理解整个大模型行业现在处于什么阶段,那就是这张:

毛利率变化曲线:

时间 | 毛利率 |

2023年 | -24.7% |

2024年 | +12.2% |

2025年前9个月 | +23.3% |

[占位符:毛利率V型反转曲线图]

看到这组数据我真的愣了一下。2023年毛利率是负的24.7%——这意味着什么?每赚1块钱收入,成本就要花1.25块钱。卖得越多,亏得越多。 这是典型的"规模不经济",也是过去两年市场对大模型公司最大的担忧:这TM是不是个无底洞?

但到了2025年,毛利率变成了正的23.3%。这个逆转,用行业术语叫"单位经济模型跑通"。翻译成人话就是:每卖出一单,终于能赚点钱了。

3.2 为什么会发生这种逆转?

答案藏在技术细节里,但其实逻辑很简单:

模型推理成本在快速下降。

什么叫推理成本?就是当用户问AI一个问题、生成一张图片、创作一段视频时,后台服务器要消耗的算力资源。

过去两年,有几件事在推动这个成本下降:

1. 模型架构升级

MiniMax从最初的abab系列,升级到了MoE(混合专家)架构的M系列。

MoE是什么?简单说,就是模型不用每次都调用全部参数,而是只激活跟当前任务相关的"专家"模块。这就像一个大公司,不是每件事都要全员开会,而是谁专业谁来。

结果:同样的智能程度,计算量大幅减少。

2. 推理优化

除了模型本身,工程团队还在推理效率上下了很多功夫——比如更好的并行计算、更智能的资源调度、更低精度的计算等等。

这些听起来很技术,但效果很直接:同样的硬件,能处理更多请求。

3. 规模效应

用户越多,单个用户的成本就越低——这是互联网经济的基本规律,现在终于在AI行业开始生效了。

3.3 这意味着什么?

大模型行业正式从"科研探索期"进入"商业变现期"。

这个判断很重要,因为它回答了市场最大的担忧——"AI是不是永远烧钱"。

答案是:不是。至少从MiniMax的数据来看,成本曲线正在快速下降,而收入曲线在快速上升,剪刀差已经形成。

当然,这不意味着已经盈利(后面会讲),但至少说明:这门生意在单位经济模型上是可行的。

B端"推理需求"正在爆发

4.1 被低估的B端市场

很多人对AI的理解还停留在"用户直接用ChatGPT"这个框架里。

但实际上,AI更大的市场可能在B端——企业通过API调用大模型能力,嵌入自己的产品和服务中。

MiniMax的开放平台数据很能说明问题:

指标 | 2023年 | 2024年 | 2025年9月 | 增长倍数 |

付费客户数 | 约100家 | 约700家 | 约2,500家 | 25倍 |

收入(万美元) | 270 | 872 | 1,542 | 5.7倍 |

[占位符:B端客户数增长柱状图]

付费客户数从100家涨到2500家,25倍增长。

这个数字意味着什么?

意味着下游的应用层——那些所谓的"套壳应用"、企业内部AI工具、智能客服、AI助手等——正在批量复苏。

4.2 "推理即服务"模式跑通

还有一个有意思的现象:

虽然每位付费客户的平均支出在下降(从2023年的27020美元降到2025年的6167美元),但这反而是个好消息。

为什么?因为这意味着客户结构在分散化。

早期可能只有几个大企业在用,每年花几万美元。现在?越来越多的中小客户进来了,虽然单客花费少,但基数大了。

这说明:

- 1. 市场渗透率在快速提升

- 2. 对大客户的依赖在降低

- 3. API调用量(Token消耗量)在指数级增长

用行业术语说,这叫**"推理即服务"(Inference as a Service)模式跑通了**。

4.3 Token经济的繁荣

最后说一个更技术的观察。

大模型的B端商业模式本质上就是"卖Token"——客户调用API生成内容,按照消耗的Token数量付费。

MiniMax说自己是"按日均Token调用量计算,全球最大的企业级开放平台之一"。

虽然没有具体数字,但我们可以从收入增长侧面印证:Token消耗量确实在快速增长。

这与"AI无人用"的悲观论调形成鲜明对比——不是没人用,而是用户在应用层,不直接面向C端消费者。

大模型入场门槛极高

5.1 烧钱速度:每月2亿人民币

说完了利好,该说说残酷的现实了。

虽然毛利转正,但MiniMax依然在巨额亏损:

指标 | 数据 |

2025年前9个月经调整净亏损 | 1.86亿美元 |

月均现金消耗(Burn Rate) | ~2,790万美元(≈2亿人民币) |

研发支出占收入比例 | 337% |

[占位符:月度现金消耗趋势图]

去掉第五列后的表格:

项目 | 2022 | 2023 | 2024 | 2025.9 |

期内净亏损(美元) | 0.74亿 | 2.69亿 | 4.65亿 | 5.12亿 |

要不要我帮你把这张表补充上**“美元,千元”的单位标注**?

要不要我帮你把这张表调整为带单位标注的清晰版本(补充“美元,千元”的说明)?

要不要我帮你把这些数据整理成亏损变化的直观对比清单?

没看错,研发支出是收入的3倍多。

这意味着什么?意味着现阶段,MiniMax每赚1块钱,就要在研发上花3块多。

为什么?因为大模型是一个"重研发"的行业。模型训练需要大量算力,算力需要大量资金。

具体来看:

- 2025年前9个月研发支出:1.803亿美元

- 主要花在:模型训练涉及的云服务费用

简单算一下:每月烧2亿人民币,一年就是24亿人民币。

5.2 行业终局:巨头的游戏

这个烧钱速度,意味着一个残酷的事实:

大模型不是小创业公司能玩得起的。

没有数十亿美元的储备,根本无法留在牌桌上。

MiniMax能走到今天,靠的是:

- 7轮融资,累计融资超过27亿美元

- 投资方包括:阿里、腾讯、红杉、高瓴等顶级机构

- 上市融资,继续"输血"

而即便如此,它依然在亏损。

5.3 行业洗牌加速

我的判断是:接下来大模型行业会加速洗牌。

能活下来的,只有三类公司:

- 1. 能上市输血的:比如MiniMax,通过二级市场融资续命

- 2. 背靠大厂的:比如Kimi(月之暗面,背靠腾讯/阿里)、豆包(字节自研)

- 3. 有特殊技术壁垒的:比如DeepSeek(研发效率极高,用更少资源做出更好效果)

腰部厂商将面临断粮危机。

那些估值几十亿、账上只有几千万的AI创业公司?大概率会在未来12-18个月内面临生存危机。

资本寒冬+技术内卷+巨头挤压,三座大山同时压下来,没有人能轻松穿越。

5.4 对投资者的启示

这意味着:投资AI,一定要投头部。

不是因为头部"更酷",而是因为在这个行业,只有头部才有可能活到盈利那一天。

腰部和尾部?很可能成为这场资本消耗战的"炮灰"。

在泡沫散去后

MiniMax的招股书,与其说是一份公司材料,不如说是一份行业清醒剂。它告诉我们几件事:

- 1. AI确实在赚钱——尤其是赚孤独人群的钱(陪伴经济)

- 2. 算力成本确实在降——技术进步带来的摩尔定律效应

- 3. B端需求确实在起来——推理即服务模式跑通

- 4. 但这仍是一场残酷的资本消耗战——没有数十亿美元根本没资格参与

对于投资者来说,现在关注的指标不应再是:模型参数有多大、评测跑分多少,而应该是:1、Token成本下降曲线:还能不能继续降?多快?2、用户留存率:付费用户能不能留住?3、现金消耗速度:还能撑多久?

大模型的故事还在继续,但讲故事的阶段已经过去了。接下来,是拼刺刀的时候。

如果觉得这个系列对您有帮助,欢迎点赞、收藏、转发。有任何问题欢迎在评论区讨论。

- 作者:瞎搞研投

- 链接:http://xiagaoyantou.top/article/2d0d0682-549b-806d-a08c-d31892370a83

- 声明:本文采用 CC BY-NC-SA 4.0 许可协议,转载请注明出处。